O fim do orçamento de guerra no meio da calamidade: insegurança, ameaça e crise

“Acabar com o orçamento de guerra antes do fim da batalha contra o vírus, o desemprego, a pobreza e a miséria é escolha de poucos para muito poucos”, reza trecho do artigo de Bráulio Cerqueira

* Bráulio Santiago Cerqueira

A pandemia não acabou, seus efeitos se estenderão por muito tempo, mas a vigência do estado de calamidade expira em 31 de dezembro. Isso significará o fim do orçamento de guerra, a volta das regras fiscais inexequíveis e o aprofundamento da insegurança econômica e social.

A proposta de orçamento para o ano que vem, apresentada em agosto, impõe redução de despesas de 8% do PIB para adequação ao teto federal de gastos primários. Em 2021 o orçamento da Saúde voltará ao nível de 2019, não haverá auxílio emergencial, o programa de apoio à folha das empresas será suspenso, as pastas do Meio Ambiente e da Ciência e Tecnologia reduzirão despesas. No lugar das dúvidas de hoje com a retomada incipiente, contrata-se enfraquecimento da demanda, desorganização de políticas públicas e aumento da pobreza.

Premidos por interesses do mercado e pela ideologia que iguala indevidamente finanças públicas a finanças domésticas, Executivo e lideranças do Legislativo promovem espetáculo diuturno de ameaças aos direitos, à renda, e à dignidade da população.

Voltemos ao início de 2020. Depois de 5 anos de políticas de austeridade, dizia-se não haver dinheiro para realizar o censo, reduzir a fila dos mais pobres no Bolsa Família, normalizar a concessão de aposentadorias no INSS, recuperar investimentos públicos. Veio a pandemia, a decretação da calamidade, e, livre de regras fiscais mal desenhadas, o Governo Central executou, até outubro, R$ 451 bilhões extras com renda emergencial, saúde e transferências a Estados e Municípios (STN), além de injetar R$ 1,2 trilhão no sistema financeiro (BCB).

Agora, dizem os mesmos que alegavam faltar dinheiro em 2020, não é possível persistir no orçamento de guerra, pois isso elevaria ainda mais o déficit, a inflação e a taxa de juros tornando insustentável a dívida pública. E mais, estima-se (BTG Pactual) que a compressão de despesas prevista na proposta orçamentária será insuficiente, uma vez que a inflação medida pelo INPC, usada na correção de benefícios sociais, será maior que o IPCA, que corrige o teto de gastos. Isso sem contar a criação de novo programa de transferência de renda para mitigar o aumento contratado da pobreza em 2021, o que exigiria mais cortes em outras despesas primárias.

As ameaças se sucedem em velocidade estonteante, incluindo cidadãos com precatórios devidos pelo governo (calote), alunos da rede pública de ensino (redução do Fundeb), aposentados (fim do reajuste pela inflação), trabalhadores que percebem até dois salários mínimos (revisão do abono salarial), deficientes e idosos mais pobres (cortes do BPC), servidores públicos civis (diminuição de jornada e vencimentos), empresas as mais diversas (retirada de subsídios). E o sistema financeiro, de fora do conflito distributivo agudizado pelo teto inexequível de gastos primários, chama a este festival de irresponsabilidade administrativa, econômica e social de “âncora fiscal”.

Ignora-se (ou oculta-se) novamente que um governo monetariamente soberano não está sujeito às mesmas restrições financeiras de famílias e empresas. Primeiro, porque arrecada impostos. Segundo, porque o gasto público ajuda a incrementar as receitas, como no caso dos efeitos do auxílio emergencial sobre a arrecadação de ICMS e ISS. Terceiro, porque emite moeda e, logicamente, não pode quebrar quando se endivida nela própria, a não que seja constrangido por limites legais de dívida ou emissão. E quarto, porque o Banco Central define a taxa de juros de referência da economia.

As restrições econômicas ao gasto público são de outra natureza: recursos reais escassos gerando inflação, o que não se aplica no momento a uma economia como a nossa, com capacidade produtiva e trabalho subutilizados; e estrangulamento de importações e do setor externo, o que também não é o caso do Brasil atual, com déficit cadente em transações correntes e largas reservas internacionais.

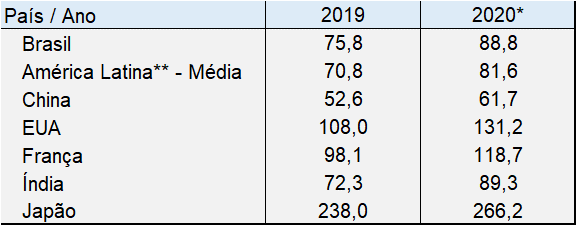

Em todo mundo, o ano de 2020 será marcado por elevados déficits fiscais e crescimento recorde do endividamento público, seja em razão da queda da atividade e da receita pública, seja devido ao crescimento da despesa pública com saúde, transferências à população e subsídios às empresas. Nos 12 meses acumulados até agosto de 2020, o déficit nominal brasileiro, que inclui juros da dívida, saltou de – 6,4% do PIB para – 13,0% do PIB. Considerando apenas 2020, a dívida bruta do governo geral aumentou de 76% para 89% do PIB. Nada muito diferente do que se observa em outros lugares: nos países de renda média da América Latina, a dívida bruta saltará de 71% para 82% do PIB; nos EUA, de 108% para 131% do PIB; na Índia, de 72% para 89% do PIB; no Japão, de 238% para 266% do PIB.

Dívida Bruta do Governo Geral

(% PIB)

Para o mercado e a elite do sistema político brasileiro, déficits fiscais aliados ao rápido crescimento da dívida levam ao descontrole de preços e à explosão de juros. Mas a realidade mundial é outra, fartamente documentada desde pelo menos a crise de 2008: déficits fiscais e emissões recordes de moeda seguidos de pressões deflacionárias e taxas de juros negativas.

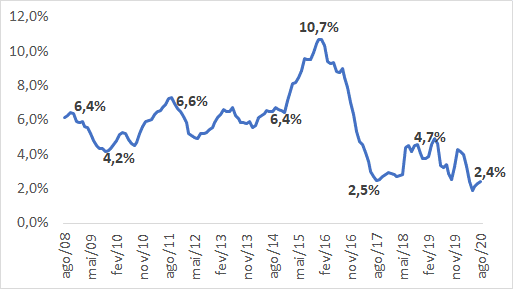

Por aqui observa-se praticamente o mesmo. Com a estagnação do triênio 2017-2019 e a depressão deste ano, a inflação vem rodando abaixo do centro da meta de 4,0% a.a. fixada pelo Conselho Monetário Nacional, seguindo um patamar bastante baixo para os padrões históricos. As altas recentes nas taxas mensais de agosto e setembro não decorrem de excesso generalizado de demanda puxada pelo gasto público, mas dos impactos da desvalorização cambial sobre os preços dos alimentos e do desmonte das políticas de estoques reguladores. As expectativas FOCUS seguem apontando IPCA de 2,65% em 2020 e de 3,02% em 2021.

IPCA

(% acumulado em 12 meses)

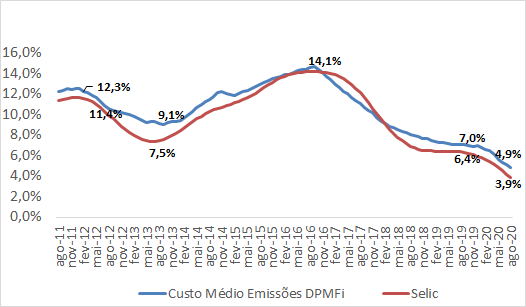

Já o custo de novas emissões da dívida interna do Tesouro caiu entre março e agosto de 2020, tal qual ocorria antes. O gráfico seguinte mostra a proximidade entre a taxa de juros obtida nos leilões de títulos do Tesouro e a taxa Selic fixada pelo Banco Central. Como a política monetária respondeu às pressões deflacionárias deste ano ofertando liquidez ao sistema financeiro e reduzindo a Selic, as emissões de títulos do governo também se tornaram mais baratas: a Selic acumulada em 12 meses em agosto, descontada a inflação, foi de 1,5% a.a., enquanto o custo do novo endividamento do Tesouro foi de 2,5% a.a., um dos mais baixos já registrados.

Custo Médio da Emissões da Dívida Pública Mobiliária Interna

(acumulado em 12 meses, % a.a.)

Nem a inflação explodiu, muito menos as taxas de juros do governo, mas o mercado insiste no enredo de terror: o encurtamento de prazos e a concentração de vencimentos da dívida em 2021 colocariam em dúvida sua capacidade de rolagem. Realidade ou chantagem?

No Brasil, a proibição legal de emissões diretas de dívida do Tesouro para o Banco Central obriga o primeiro a recorrer ao mercado para recompor o caixa. Em condições como as atuais, de incerteza global e crise, é esperado que os detentores de títulos pressionem por encurtamento de prazos e subida de taxas (especialmente prefixadas), mas o governo possui instrumentos para reagir. Primeiro, o planejamento da gestão da dívida inclui reserva de liquidez, a qual confere alguma flexibilidade aos leilões. Segundo, o Tesouro não precisa chancelar a alta das taxas prefixadas podendo emitir a taxas flutuantes indexadas à Selic, que se encontra no mínimo histórico. Terceiro, ao Banco Central é facultado atuar no mercado secundário onde se influenciam as taxas prefixadas. Por fim, sempre há possiblidade de alteração legal ou de decisão administrativa que permita ao Banco Central financiar diretamente o Tesouro, como ocorrido em agosto quando o Conselho Monetário Nacional autorizou a transferência de R$ 325 bilhões de lucros das reservas cambiais à gestão da dívida.

Não é o governo quem quebra na moeda que emite. É a solidez do sistema financeiro e as grandes fortunas que correm riscos, não com um calote do governo na própria moeda, mas devido às incertezas globais e ao colapso de empresas, da produção e da renda na crise.

Governo e cúpula do Congresso fazem coro ao script de chantagem do mercado desenhado para 2021, uma agenda regressiva que hipoteca o futuro da economia e da população em troca de ganhos de curto prazo dos detentores de riqueza. Acabar com o orçamento de guerra antes do fim da batalha contra o vírus, o desemprego, a pobreza e a miséria é escolha de poucos para muito poucos.

* Bráulio Santiago Cerqueira é mestre em Economia, Auditor Federal de Finanças e Controle, Secretário Executivo do Unacon Sindical.

Publicado originalmente em: Congresso em Foco